안녕하세요

회계쟁이 제리입니다.

종부세 합산배제신청과 더불어 부부 공동명의 과세특례신청또한 9월 30일까지 신청이 가능합니다.

오늘은 종부세 부부공동명의 1주택자 과세특례에 대하여 알아보도록 하겠습니다.

종부세는 원칙적으로 인별로 과세합니다.

종부세는 과세기준일인 6월 1일을 기준으로 재산세 대상이 되는 주택 및 토지등의 공시가격을 '인별'로 합산한 뒤

합산한 공시가격이 각 유형별 공제금액을 초과하는 경우 그 초과분에 대하여 과세를 합니다.

여기서 세대가 아닌 '인별'이 중요한 포인트 입니다.

세대가 가진 모든 주택 수를 합산하지 않고, 사람마다 각각의 보유한 부동산에 따라 종부세를 계산한다는 것입니다.

그래서 만약에 우리집 아파트를 내가 60%, 아내가 40% 소유하고 있다고 한다면

종부세에서는 각각 지분율에 따라 1채씩 보유하고 있다고 가정하고 계산하는 것입니다.

따라서 원칙에 따르자면, 남편과 아내 모두 종부세 납세의무 대상자가 되고 공제금액은 각각 6억원이며

종부세 계산시 1세대 1주택에 대한 세액공제를 받지 못합니다.

억울한 부분이 있을 수 있으므로, 부부 공동명의 1주택자의 경우 과세특례를 두고 있습니다.

부부공동명의 1주택자 과세특례란?

부부가 공동으로 1주택을 소유하고 있는 경우에는 특례 신청시 1세대 1주택자 계산방식을 적용받을 수 있게 해주는 것

(즉 신청하지 않으면 받지 못한다는 뜻입니다)

| 구 분 | 특례 적용('22.6.1.기준) | 특례 적용 안할 경우 |

| 납세의무자 | 지분율이 큰 자(같은 경우 선택) | 각각의 납세의무자 |

| 공제금액 | 11억원 | 각각 6억원 |

| 세액공제 | 고령자 세액공제 가능 장기보유 세액공제 가능 |

불가능 |

특례를 적용하지 않은 경우에는 각자의 지분에 해당하는 공시가격에서 6억원씩 각각 공제(합산 12억원 공제)해주므로

이미 혜택을 받았기때문에 추가적으로 세액공제 혜택등을 주지 않는다고 보시면 될 것 같아요.

부부공동명의 1주택자 과세특례 조건은?

아래의 3가지 조건을 모두 만족시켜야 합니다.

① 과세기준일('22년 6월1일)현재 부부 모두 '거주자'이어야 함

- 국내에 주소를 두거나 183일 이상 국내에 거소를 둔 개인

② ①을 만족하는 부부가 공동으로 1주택만을 소유하여야 함

③ 다른 세대원은 주택을 소유하지 않아야 함

즉 부부공동명의 1주택자 과세특례는 명칭에서도 알 수 있듯

부부가 공동으로 1주택을 보유한 경우에만 신청이 가능한 특례입니다.

부모와 자녀가 공동으로 1주택을 보유한 경우에는 적용되지 않는 것이지요.

부부공동명의 1주택자 과세특례 신청이 항상 유리할까?(사례별)

일반적으로는 신청하지 않는 편이 공제금액(합계12억원)을 가져가므로 유리합니다만

고령이거나, 장기보유를 하여 세액공제를 많이 받을 수 있다면 1주택자 과세특례가 유리할 수 있습니다.

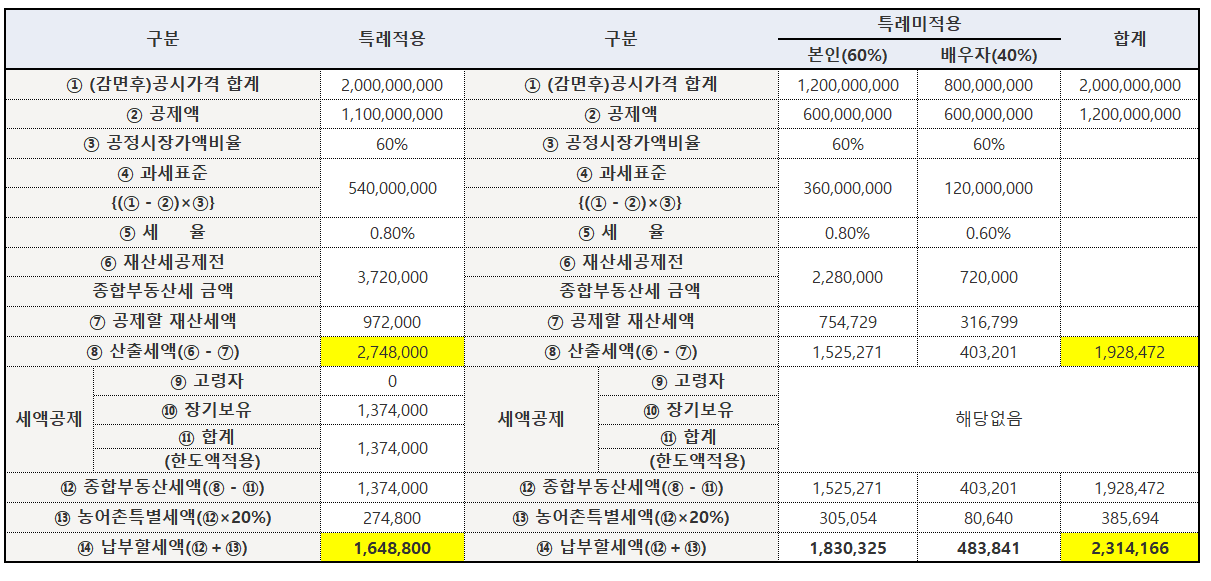

<케이스1> 공시가격 : 20억,나이 : 41세,보유기간 : 5년 / 지분율 = 60%,40%

▶ 특례 미적용이 유리

위 사례에 따르면

1) 1주택자 특례 신청 시

1주택자 특례를 신청하면 과세표준 계산 시 11억 원을 공제하고요, 재산세를 공제한 후 산출세액은 2,748,000원입니다.

고령자는 아니기에 고령자공제없이 장기보유(5년)에 대한 세액공제 549,600원을 받습니다.

이 경우 농특세를 포함하면 납부세액이 2,638,080원입니다.

2) 각자 지분에 따라 종부세 신고(특례 신청 안함)

부부가 각자의 지분에 따라 종부세를 신고합니다.

이 경우 각자 6억원씩 공제를 받을 수 있지만 세액공제는 모두 적용되지 않습니다.

이 경우 농특세를 포함한 종부세는 2,314,166원으로 1주택자 특례신청시보다 유리합니다.

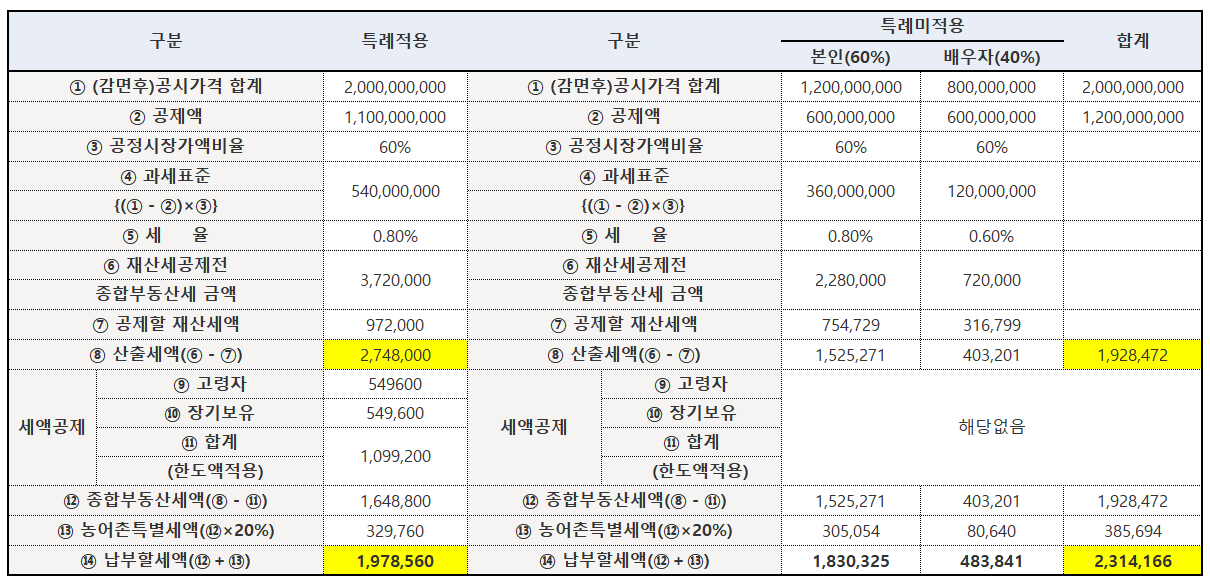

<케이스2> 공시가격 : 20억,나이 : 41세,보유기간 : 21년 / 지분율 = 60%,40%

▶ 특례 신청이 유리

케이스1과 나이는 동일하지만, 보유기간 21년으로 이 경우에는 장기보유세액공제를 받을 수 있습니다.

1) 1주택자 특례 신청 시

1주택자 특례를 신청하면 과세표준 계산 시 11억 원을 공제하고요, 재산세를 공제한 후 산출세액은 2,748,000원입니다.

고령자는 아니기에 고령자공제없이 장기보유(21년)에 대한 세액공제 1,374,000원을 받습니다.

이 경우 농특세를 포함하면 납부세액이 1,648,800원입니다.

2) 각자 지분에 따라 종부세 신고(특례 신청 안함)

부부가 각자의 지분에 따라 종부세를 신고합니다.

이 경우 각자 6억원씩 공제를 받을 수 있고, 산출세액 합계액은 1,928,472원 입니다.

세액공제는 모두 적용되지 않습니다.

이 경우 농특세를 포함한 종부세는 2,314,166원으로 케이스 1과 동일합니다.

왜 이런 차이가 났을까요?

산출세액은 특례를 적용하지 않은 경우가 81만원 더 적은데요,

공동명의1주택특례신청으로 받은 장특세액공제가 81만원보다 많은 137만4천원이기 때문입니다.

즉 세액공제액에 따라서 유불리가 달라집니다.

<케이스3> 공시가격 : 20억,나이 : 61세,보유기간 : 5년 / 지분율 = 60%,40%

▶ 특례 신청이 유리

이 경우는 케이스1과 보유기간은 동일하지만, 나이가 61세로 고령자공제를 받을 수 있는 상황입니다.

1) 1주택자 특례 신청 시

1주택자 특례를 신청하면 과세표준 계산 시 11억 원을 공제하고요, 재산세를 공제한 후 산출세액은 2,748,000원입니다.

고령자공제와 장기보유공제를 모두 받아서 세액공제 합계액은 1,099,200원입니다.

이 경우 농특세를 포함하면 납부세액이 1,978,560원입니다.

2) 각자 지분에 따라 종부세 신고(특례 신청 안함)

총 납부세액은 2,314,166원으로 케이스 1,2,3 모두 동일합니다.

여기에서도 역시 1주택자 특례신청하는 편이 더 유리하죠.

산출세액은 특례를 적용하지 않은 경우가 81만원 더 적은데요,

공동명의1주택특례신청으로 받은 세액공제가 81만원보다 많은 109만9천원이기 때문입니다.

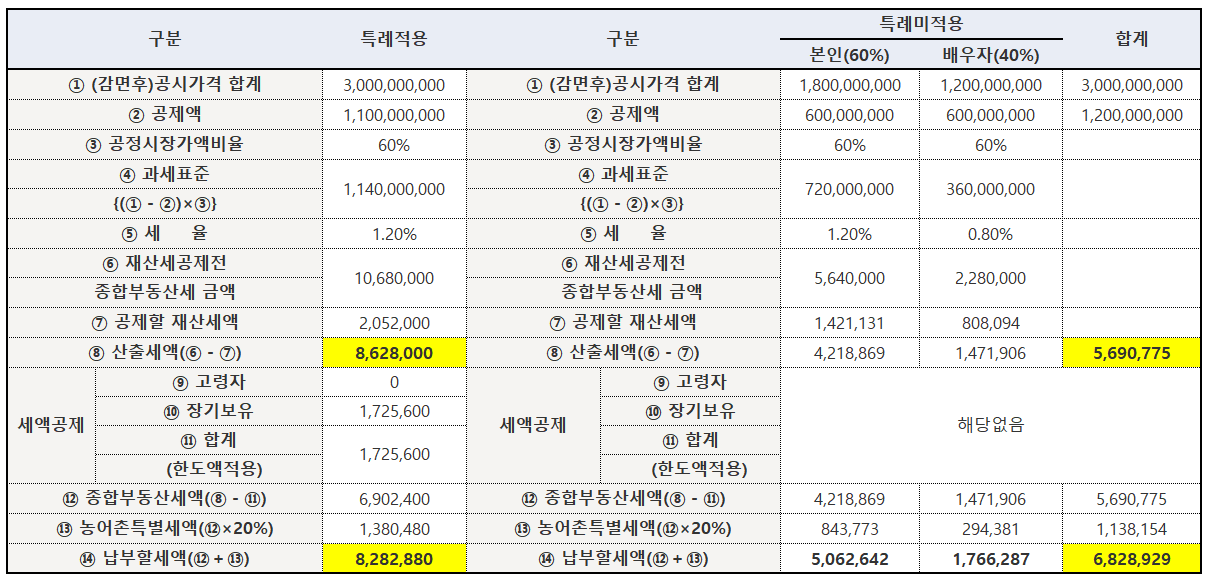

<케이스4> 공시가격 : 30억,나이 : 41세,보유기간 : 5년 / 지분율 = 60%,40%

▶ 특례 미적용이 유리

케이스1과 모든 것은 동일하고 공시가격이 30억인 경우입니다.

위 사례에 따르면

1) 1주택자 특례 신청 시

1주택자 특례를 신청하면 공시가격 30억에서 11억 원을 공제합니다.

이 때 공정시장가액 비율을 고려한 과세표준금액은 11.4억원으로 1.2%의 세율이 적용되고,

산출세액은 약 862만원이 나오네요.

고령자는 아니기에 고령자공제없이 장기보유(5년)에 대한 세액공제 1,725,600원을 받습니다.

이 경우 농특세를 포함하면 납부세액은 8,282,880원입니다.

2) 각자 지분에 따라 종부세 신고(특례 신청 안함)

부부가 각자의 지분에 따라 종부세를 신고합니다.

이 경우 각자 6억원씩 공제를 받는데, 본인의 경우에 적용되는 세율은 1.2%, 배우자의 경우 0.8%입니다.

따라서 산출세액의 합계는 약 569만원입니다.

세액공제는 없고요, 농특세까지 고려하면 약 682만원의 종부세를 부담하네요

위의 케이스에서 보듯, 일반적으로 나이가 60세 미만이거나 보유기간이 짧은 경우에는 각자 종부세를 신고하는 것이

세부담 측면에서 유리합니다.

따라서 공제금액 11억원과 세액공제에 홀려서(?) 신청하시지 마시고 꼭 시뮬레이션을 해보시는 것이 좋습니다.

참, 1주택자 과세특례는 매년 9월 16일부터 9월 30일까지 신청 가능합니다.

▼ 같이 읽으면 좋을글

https://blog.naver.com/kitty3915/222881276141

[종부세] 종합부동산세 합산배제 및 과세특례 신고 ①종부세 합산배제(임대주택유형별 등)

안녕하세요, 회계쟁이제리입니다. 종합부동산세 합산배제 및 과세특례신고를 9월 30일까지 접수한다고 합니...

blog.naver.com

'제리의 세금이야기 > 8. 부동산관련' 카테고리의 다른 글

| 전세자금 질권설정시 집주인이 주의해야할 사항 총정리 (0) | 2023.11.12 |

|---|---|

| [종부세] 일시적2주택 등 과세 특례는 9.16~9.30까지 1주택자 특례신청! (0) | 2022.09.25 |

| [양도세] 주택 양도시 필요경비로 인정되는 범위는? (0) | 2022.08.27 |

| [종부세] 공정시장가액비율 60%으로 인하!(2022년부터 적용) (0) | 2022.08.03 |

| 상생임대인이란? 세금혜택/조건/신청방법 총정리 (0) | 2022.07.06 |